Eerste rentedaling een feit

De beursmaand juni stond dit keer vooral in het teken van de rentebesluiten. Zoals in de vorige maandbrief werd vermeld is op dit moment het monetaire beleid van de centrale banken, in Europa en in de VS, het thema waar de financiële markten naar kijken. Hierbij speelt natuurlijk de hoop en de verwachting dat de rentetarieven naar beneden bijgesteld gaan worden een grote rol.

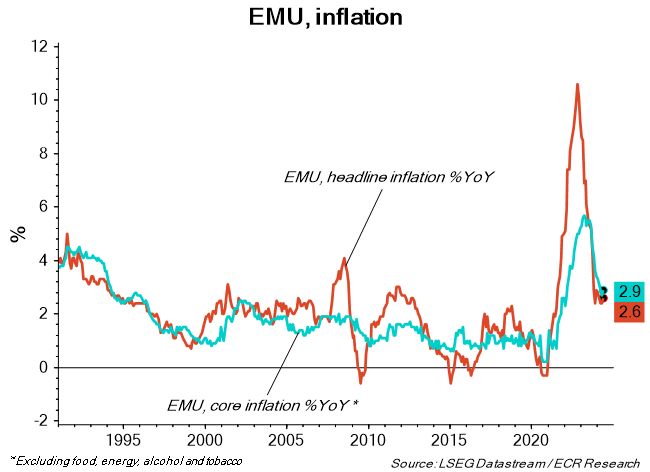

Op 6 juni was het dan zover. De Europese Centrale Bank (ECB) verlaagde de depositorente met 0,25% naar 3,75%. Het was voor het eerst sinds september 2019 dat de centrale bank de rente verlaagde. De afgelopen jaren probeerde de bank met renteverhogingen de oplopende inflatie te beteugelen. Nu de inflatie inmiddels richting de gewenste 2% (zie onderstaande grafiek) beweegt, kan de rente volgens de centrale bank weer iets omlaag. Een dag voor de bekendmaking door de ECB boekten de aandelenmarkten flinke koerswinsten vanwege het optimisme over de kans op renteverlagingen. Op de dag zelf reageerden de financiële markten overigens nauwelijks, blijkbaar was de renteverlaging al volledig ingeprijsd. In de toelichting van de ECB ontbrak dit keer de toevoeging dat men klaarstond om “minder gewicht te leggen op het afremmen van de bestedingen”. In reactie hierop liepen de rentetarieven op de kapitaalmarkt juist weer wat op, om later in de maand weer iets te dalen.

Een week later was het de beurt aan de Amerikaanse centrale bank (FED) om aan te geven wat men van plan was met de rentetarieven. Niet geheel onverwachts besloot men om het belangrijkste rentetarief ongewijzigd te laten. De belangrijkste reden hiervoor is dat de inflatie in de VS juist dit jaar weer iets is opgelopen, wat weer zijn oorzaak heeft in de relatief hoog blijvende economische groei. In de toelichting van de FED werd duidelijk dat men het aantal te verwachten renteverlagingen heeft teruggebracht naar één, waar eerder dit jaar door de markt nog van twee verlagingen werd uitgegaan. Ondanks deze kleine tegenvaller hebben de financiële markten over het algemeen het positieve sentiment in juni verder (voorzichtig) voortgezet.

Trustus Aandelen Dividend Strategie

De aangekondigde renteverlaging van 0,25% begin juni gaf de aandelenmarkten weer een lichte stimulans, waar vooral de aandelen uit de technologiesector van profiteerden. Het waren dan ook met name de aandelen uit deze sector die binnen de dividendstrategie in de maand juni het best presteerden, zoals Broadcom en Besi met respectievelijk een stijging van 22% en 15%. Bij Broadcom speelt daarbij ook de aangekondigde splitsing van het aandeel een rol.

Ook het aandeel Roche, uit de farmaciesector, leverde met een performance van +10% een bijdrage aan het maandrendement van de strategie. Eén van de negatieve uitschieters afgelopen maand was het aandeel Neste met een koersdaling van 14%. Dit Finse bedrijf, dat gespecialiseerd is in de productie van duurzame brandstoffen, heeft op dit moment te maken met margedruk vanwege een forse toename van het aanbod van duurzame energieproducten, vooral vanuit Noord-Amerika. Ondanks de huidige uitdagingen voor het bedrijf blijven de lange termijn vooruitzichten positief op basis van de sterke verwachte groei van de vraag. De strategie als geheel wist in de maand juni 0,27% toe te voegen aan het jaarresultaat.

Trustus Aandelen Groei Strategie

De aandelen groei strategie kon in de maand juni eveneens verder profiteren van het positieve sentiment, wederom gedreven door de technologiesector. Meerdere bedrijven in de strategie schreven winsten bij van 10% of meer. Hoewel ook Nvidia weer bij de best presterende aandelen behoorde, was de eer dit keer aan Adobe. Nadat dit Amerikaanse softwarebedrijf zijn winstverwachtingen voor 2024 had verhoogd, steeg het aandeel deze maand met 26%. Het minst presterende aandeel in de strategie was dit keer Adyen met een koersdaling van ruim 6%.

Binnen de strategie is in de maand juni afscheid genomen van het Zwitserse aandeel Sika. De reden hiervoor is dat, vanwege onderzoeken van mededingingsautoriteiten in de sector waarin Sika zich begeeft, de beleggingsrisico’s (lees reputatierisico’s) voor het bedrijf zijn toegenomen.

Uiteindelijk noteerde de groeistrategie in de maand juni een rendement van 4,59%, waarmee het resultaat voor het hele jaar uitkwam op 12,45%.

Trustus Risicomijdende Strategie

Veel vuurwerk was er op obligatiegebied in de maand juni niet te beleven. Nadat de ECB de rente op deposito’s op 6 juni verlaagde, steeg de rente op de kapitaalmarkt in eerste instantie enigszins om later in de maand toch verder terug te zakken. Per saldo daalde de rente op de 10-jarige Nederlandse staatslening met 0,1%, van 2,90% naar 2,80%.

Hiervan konden de meeste obligatiefondsen in de strategie licht profiteren waardoor de risicomijdende strategie als geheel een stijging liet zien van 0,51%. Mutaties hebben er in deze strategie niet plaatsgevonden.

Trustus Tactische Strategie

In de tactische strategie worden de posities vooral bepaald op basis van trendanalyse.

Aangezien de trends van de bestaande posities nog steeds intact zijn, hebben er zich de afgelopen maand geen wijzigingen voorgedaan. De posities die gericht zijn op de aandelenmarkten profiteerden redelijk in lijn mee met het sentiment en konden over het algemeen positieve rendementen laten zien. Ook de goudpositie steeg licht in de maand juni. Uiteindelijk kon de tactische strategie als geheel 2% bijschrijven.

Trustus Structured Products Strategie

Deze nieuwe strategie staat nog voor een groot deel in het teken van de invulling. Meerdere garantiestructuren op verschillende indices, beleggingsfondsen of andere activa zullen hier de komende maanden in opgenomen worden. De structuren verschillen van elkaar voor wat betreft debiteuren, looptijd en onderliggende activa, maar hebben één gemeenschappelijk kenmerk en dat is een bepaalde van tevoren vastgestelde garantie op de startwaarde van een index of andere onderliggende waarde. Op deze manier kunnen beleggers profiteren van eventuele koersstijgingen met een beperkt neerwaarts risico. Een voorbeeld van een garantiestructuur die deze maand is opgenomen in de strategie betreft een constructie op een beleggingsfonds met aandelen uit India. Deze structuur, met een looptijd van 5 jaar, heeft een garantie op de einddatum van 95% waarbij beleggers tevens volledig kunnen profiteren van de koersstijging van dit fonds.

|

Rendement in Euro |

juni 2024 |

t/m juni 2024 |

|

Wereldindex aandelen |

3,55% |

14,72% |

|

Wereldindex dividend aandelen |

1,20% |

8,57% |

|

S&P 500 |

4,85% |

19,03% |

|

Eurostoxx 50 |

-1,72% |

11,15% |

|

AEX |

2,26% |

19,19% |

|

Opkomende landen index |

5,23% |

11,10% |

|

Europese obligaties |

0,32% |

-1,20% |

|

US-dollar |

1,23% |

3,25% |

|

Brent olie |

7,16% |

15,80% |

|

Goud |

-0,12% |

12,75% |

|

Trustus Aandelen Dividend Strategie |

0,27% |

4,79% |

|

Trustus Aandelen Groei Strategie |

4,59% |

12,45% |

|

Trustus Tactische Strategie |

2,00% |

12,55% |

|

Trustus Risicomijdende Strategie |

0,51% |

1,16% |

|

Trustus Structured Products Strategie |

0,22% |

-0,03% |

Joure, juli 2024

Klik hier om de volledige maandrapportage als pdf te bekijken/printen.